Registro de produtos veterinários deve ficar mais rápido com atualização de normas

7 de dezembro de 2016

UE fará consulta pública sobre PAC

7 de dezembro de 2016Reorganização faz JBS ‘ganhar’ R$ 5 bilhões

A abertura do capital da JBS Foods International na bolsa de Nova York provocou euforia no mercado ontem. O anúncio fez as ações da JBS subirem 19,07% na BM&FBovespa, encerrando o pregão de ontem a R$ 11,05. Foi a maior valorização entre os papéis que compõem Ibovespa. Apenas ontem, o valor de mercado da JBS aumentou mais de R$ 5 bilhões, passando de R$ 26,5 bilhões para R$ 31,6 bilhões.

Em teleconferência com analistas, o CEO global da JBS, Wesley Batista, disse que o IPO da JBS Foods trará “benefícios similares” aos da reorganização societária proposta anteriormente. Entre os benefícios, citou a redução do custo de capital e o maior acesso aos mercados de capital e dívida.

Contrário à reorganização societária originalmente apresentada pela JBS, o BNDES gostou da nova proposta. A BNDESPar tem 20,36% das ações da JBS.

De fato, o banco estatal nem poderia impedir a operação. Pelos termos do acordo de acionistas entre a família Batista e a BNDESPar, a JBS pode alienar ativos que equivalham a até 10% do valor contábil dos ativos da controladora. Em 30 de setembro, o valor total dos ativos da controladora era de R$ 54,7 bilhões, e 10% disso é R$ 5,4 bilhões.

No pedido de registro do IPO protocolado na Securities and Exchange Commission (SEC), órgão que regula o mercado de capitais dos EUA, a JBS informou quer o valor pro forma do patrimônio líquido da JBS Foods International é de apenas R$ 694,5 milhões. Esse valor é baixo porque a JBS vai transferir dívidas da JBS S.A para a sua subsidiária.

Na prática, o limite de 10% não terá influência na emissão de ação, uma vez que é comum que o valor de mercado de uma empresa seja superior a seu valor contábil, o que deve ser o caso da JBS Foods International, que vai reunir todos os ativos da empresa, com a exceção do negócio de bovinos no Brasil.

A receita líquida pro forma da subsidiária no ano passado foi de R$ 136,2 bilhões, o que significa mais de 80% das receitas da JBS.

Diferentemente da proposta original, o IPO da JBS Foods International trará recursos para a subsidiária. Os recursos do IPO vão permitir “acelerar” o processo de redução de alavancagem da JBS, destacou Batista.

Em novembro, o empresário já havia dito que o foco da companhia em 2017 seria gerar caixa para reduzir a alavancagem, que chegou a 4,32 vezes no fim de setembro. A intenção da empresa era fazer esse índice cair para algo ao redor de 3 vezes até dezembro de 2017. Com o IPO, isso ocorrerá antes.

A expectativa da JBS é que a abertura de capital da subsidiária aconteça no primeiro semestre.

De acordo com Batista, a totalidade dos recursos que será obtida com o IPO será usada para pagar dívidas. No primeiro momento, explicou, o índice de alavancagem da JBS Foods International será superior ao da JBS, porque as dívidas serão transferidas. Com o recebimento dos recursos do IPO, o nível da alavancagem da controladora e de sua subsidiária será equalizado, explicou o empresário.

Para transferir as dívidas para a subsidiária, a JBS precisa do aval dos bondholders, o que tende a ser fácil. Na reorganização anterior, a empresa já havia obtido aprovação similar.

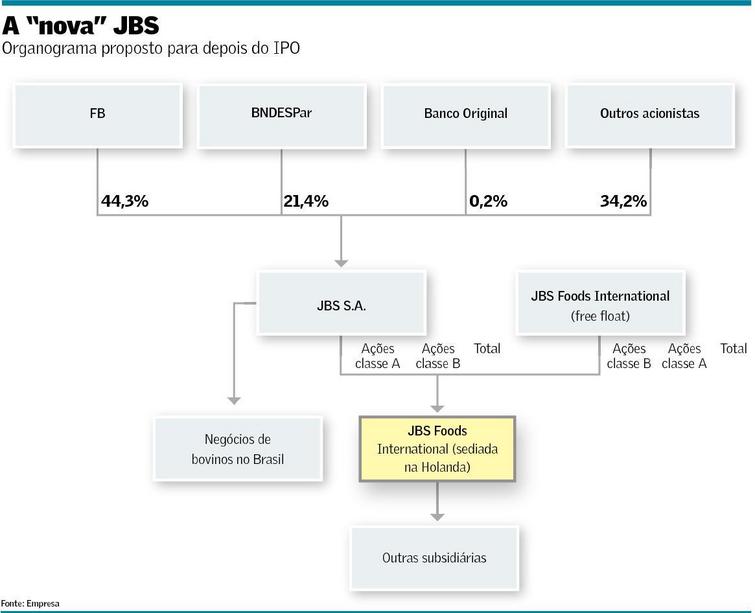

Com a subsidiária listada em Nova York, a JBS também verá sua capacidade de alavancagem financeira reforçada. Isso será possível porque que a JBS Foods International terá duas classes de ações: A, que efetivamente será negociadas na bolsa; e B, que será detida pela JBS (ver organograma). Cada ação da classe B equivale a dez votos da classe A.

Isso significa que a JBS Foods International poderá, futuramente, emitir mair ações (classe A) para financiar a expansão sem colocar em risco o controle da companhia brasileira.

Com tal modelo, em tese, a JBS pode manter o controle sobre a subsidiária internacional mesmo se ficar com apenas 9,1% do capital total, desde que com classe B. A empresa listada em Nova York terá flexibilidade financeira similar à de uma companhia de capital pulverizado, pois adotou uma estrutura de controle muito semelhante à usada pelo Google.

Fonte: Valor Econômico, resumida e adaptada pela Equipe BeefPoint.