Confira avaliação do Global Meat News sobre a indústria de carnes do Brasil

15 de junho de 2014

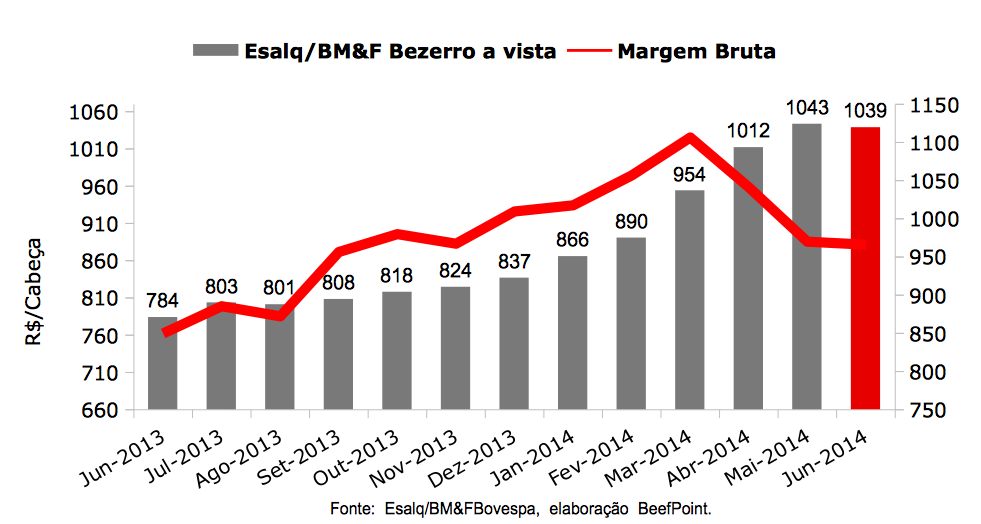

Principais indicadores do mercado do boi – 16-06-2014

16 de junho de 2014Sem aquisições, BRF reduz alavancagem

Enquanto a JBS se mostrou disposta a gastar US$ 7,7 bilhões para expandir a operação internacional, com tentativa – frustrada – de comprar a americana Hillshire Brands, a BRF está na fase de ‘engordar o gado’. Acumula gordura, em cifrões e indicadores, para os próximos passos.

Mas a BRF está se colocando em posição de ataque. O primeiro trimestre deste ano fechou com a seguinte fotografia: a menor alavancagem, frente a uma média cultivada desde 1998. A dívida líquida atual equivale a 1,88 vezes o lucro antes de juros, impostos, depreciação e amortização (Ebitda).

O vice-presidente de finanças e relações com investidores, Augusto Ribeiro Júnior, disse que a referência histórica é uma alavancagem de duas vezes o Ebitda. “Esse é o nível ótimo.”

A BRF encerrou março com dívida líquida de R$ 6 bilhões – caixa de R$ 4 bilhões. De janeiro a março, o fluxo de caixa livre – medido como Ebitda, menos variação do ciclo financeiro e menos o capital investido em instalações – alcançou R$ 1,1 bilhão, quase o dobro do quarto trimestre de 2013.

A posição deixa a BRF confortável para ir às compras. “Começa a ter folga para fusões e aquisições”, enfatiza Ribeiro Júnior. Ele explica que a manutenção de uma alavancagem baixa por um prazo longo reduziria a eficiência do balanço. Significa que gastar, até certo nível, seria até bom para o negócio.

A iniciativa mais concreta no front internacional (além da construção da fábrica em Abu Dhabi), foi a negociação com a companhia Americana, do Kwait. Mas não houve negócio – o investimento era estimado em US$ 1 bilhão.

Do lado financeiro, segundo Ribeiro Júnior, a consequência é a perspectiva de um aumento contínuo na geração de caixa e, portanto, da redução da alavancagem.

A diminuição do nível de estoque, fruto da política da nova gestão, permitiu à BRF reduzir o capital de giro empregado de um ciclo histórico superior a 60 dias para 42. “Ainda há muito para fazer. Dá para ampliar o uso dos recebíveis”, indica o executivo, ainda que sem fornecer uma meta.

Após fechar o primeiro trimestre, a BRF fez movimentos que aliviaram ainda mais as contas. O primeiro foi a emissão de US$ 750 em bônus internacionais de dez anos, aliada a uma recompra de papéis com vencimento em 2017 e 2020. A iniciativa reduziu o custo médio da dívida externa de 5,5% para 5,08% ao ano. O prazo médio dos compromissos saiu de 4,9 anos no fim de março para 5,4 anos.

O segundo foi a renovação de um crédito rotativo. A empresa trocou uma linha de US$ 500 milhões, com prazo de três anos, fornecida por 18 bancos, por uma de US$ 1 bilhão, com prazo de cinco anos, concedida por 28 instituições. Trata-se de recursos que estão à disposição, mas não em caixa.

Para Ribeiro Júnior, uma melhor gestão das finanças alia a ampliação do uso deste tipo de crédito e a redução do valor efetivamente disponível em caixa. O ideal seria uma proporção de 50% para cada fonte.

Fonte: Jornal Valor Econômico, resumida e adaptada pela Equipe BeefPoint.